Upadłość konsumencka to proces, który może być skomplikowany i czasochłonny. Czas trwania upadłości zależy od wielu czynników, takich jak sytuacja majątkowa dłużnika czy złożoność sprawy. W większości przypadków proces ten trwa od kilku miesięcy do kilku lat, a standardowe postępowanie upadłościowe zazwyczaj zajmuje około 36 miesięcy. Jednak w sytuacjach, gdy dłużnik nie posiada majątku, czas ten może być znacznie krótszy, nawet do roku.

W artykule przyjrzymy się czasowi trwania upadłości konsumenckiej oraz czynnikom, które wpływają na ten proces. Omówimy różne scenariusze, zarówno dla osób z majątkiem, jak i bez niego, a także wyjaśnimy popularne mity dotyczące długości postępowania. Dzięki temu zyskasz jasny obraz tego, czego możesz się spodziewać, jeśli rozważasz ogłoszenie upadłości.

Kluczowe informacje:

- Standardowe postępowanie upadłościowe trwa zazwyczaj 36 miesięcy.

- W przypadku braku majątku, proces może trwać od 6 do 18 miesięcy.

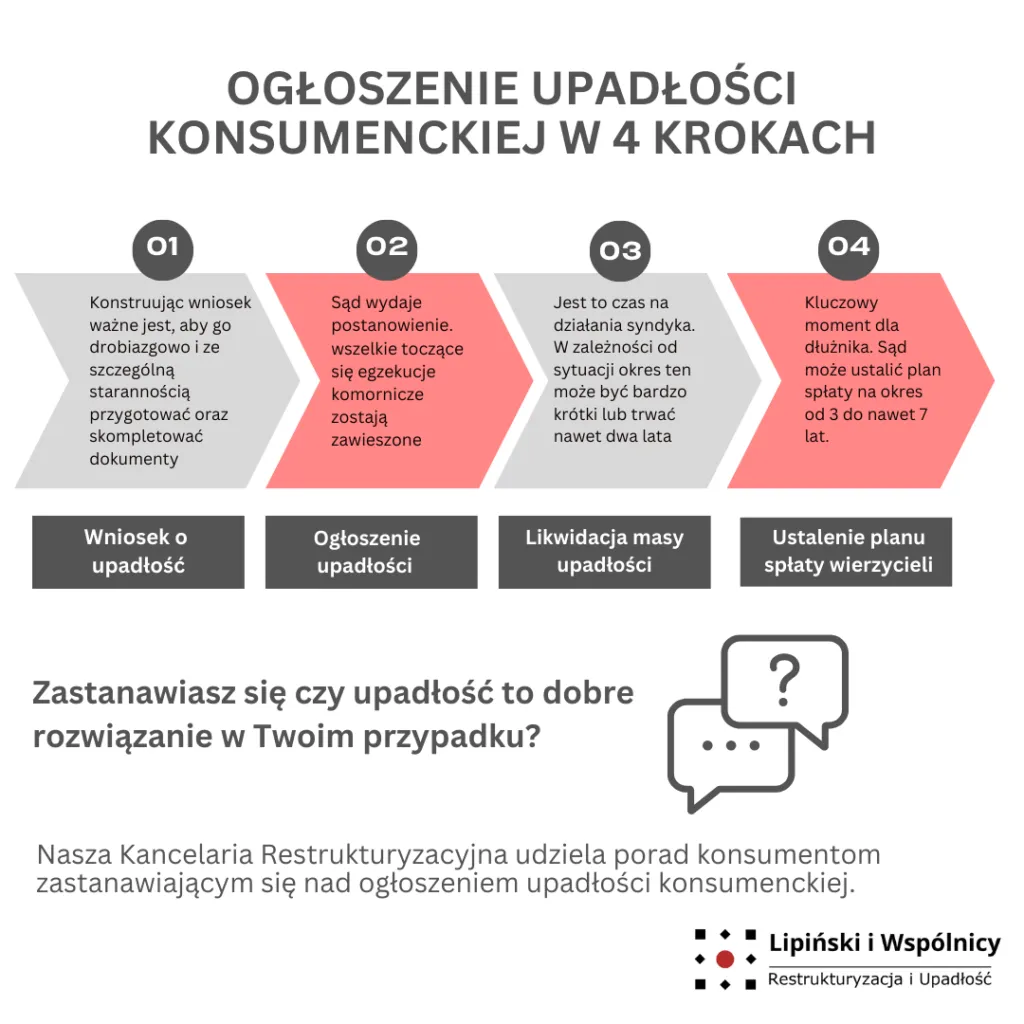

- Rozpatrzenie wniosku o ogłoszenie upadłości zajmuje od 2 do 4 miesięcy.

- Ustalenie planu spłaty może trwać od kilku tygodni do kilku miesięcy.

- W skomplikowanych sprawach czas trwania upadłości może wynosić nawet do trzech lat.

Jak długo trwa upadłość konsumencka i jakie są jej etapy?

Upadłość konsumencka to proces, którego czas trwania może się znacznie różnić w zależności od wielu czynników. Generalnie, upadłość trwa od kilku miesięcy do kilku lat, a standardowe postępowanie upadłościowe zazwyczaj zajmuje około 36 miesięcy. W sytuacjach, gdy dłużnik nie posiada majątku, czas ten może być znacznie krótszy, nawet do roku. W praktyce, dla większości osób, czas trwania postępowania wynosi od 6 do 18 miesięcy.W procesie upadłości można wyróżnić kilka kluczowych etapów. Pierwszym z nich jest rozpatrzenie wniosku o ogłoszenie upadłości, które trwa zazwyczaj od 2 do 4 miesięcy. Następnie następuje właściwe postępowanie upadłościowe, którego długość zależy od tego, czy dłużnik ma majątek. Jeśli majątek nie występuje, ten etap może trwać około 6 miesięcy, podczas gdy w przypadku posiadania majątku, likwidacja może trwać do 1,5 roku lub dłużej.

Czas trwania postępowania upadłościowego w różnych sytuacjach

Czas trwania postępowania upadłościowego może się znacznie różnić w zależności od sytuacji dłużnika. W przypadku osób, które nie mają żadnego majątku, proces upadłościowy może zakończyć się w ciągu 6-8 miesięcy, chociaż średnio trwa około 18 miesięcy. Z kolei dla dłużników posiadających majątek, czas ten może się wydłużyć, a postępowanie może trwać nawet do 3 lat, w zależności od złożoności sprawy.

Warto zauważyć, że różne etapy postępowania wpływają na całkowity czas trwania procesu. Na przykład, jeśli dłużnik ma majątek, to czas potrzebny na jego likwidację może znacząco wpłynąć na długość całego postępowania. Z drugiej strony, brak majątku może uprościć i przyspieszyć proces, co jest korzystne dla dłużnika.

| Sytuacja dłużnika | Czas trwania postępowania |

| Bez majątku | 6-18 miesięcy |

| Z majątkiem | 1,5 roku do 3 lat |

Jakie czynniki wpływają na długość procesu upadłości?

Na długość procesu upadłości konsumenckiej wpływa wiele czynników, które mogą znacząco zmieniać czas trwania całego postępowania. Przede wszystkim, złożoność sprawy ma kluczowe znaczenie. Jeśli sytuacja finansowa dłużnika jest skomplikowana, na przykład z wieloma wierzycielami lub różnymi zobowiązaniami, proces może trwać dłużej. Dodatkowo, obciążenie sądów również wpływa na czas rozpatrywania spraw. W okresach wzmożonej działalności sądów, takich jak kryzysy finansowe, czas oczekiwania na rozpatrzenie wniosku może się wydłużyć. Kolejnym istotnym czynnikiem jest finansowa sytuacja dłużnika. Osoby, które mają aktywa, mogą potrzebować więcej czasu na ich likwidację, co wydłuża cały proces. Z kolei dłużnicy, którzy nie posiadają majątku, mogą przejść przez postępowanie znacznie szybciej. Warto również zaznaczyć, że przestrzeganie terminów przez dłużnika i jego współpraca z sądem mogą przyspieszyć proces. Im szybciej dłużnik dostarczy niezbędne dokumenty i informacje, tym krótszy będzie czas oczekiwania na zakończenie postępowania.Przykłady scenariuszy upadłości konsumenckiej w praktyce

Upadłość konsumencka może przybierać różne formy, w zależności od sytuacji dłużnika. Przykładem może być przypadek Pani Anny, która po utracie pracy znalazła się w trudnej sytuacji finansowej. Nie posiadając żadnych aktywów, zdecydowała się na ogłoszenie upadłości konsumenckiej. Proces ten zakończył się w ciągu około 8 miesięcy, co jest typowe dla dłużników bez majątku. Dzięki temu, Pani Anna mogła szybko zacząć na nowo, bez obciążenia długami, które nie były w stanie zostać spłacone.

Inny przykład to Pan Marek, który posiadał mieszkanie i kilka zobowiązań wobec banków. W jego przypadku proces upadłościowy był znacznie bardziej skomplikowany i trwał około 1,5 roku. Likwidacja majątku zajęła więcej czasu, ponieważ musiał on przejść przez proces sprzedaży mieszkania. Ostatecznie, po zaspokojeniu wierzycieli, Pan Marek mógł skupić się na odbudowie swojej sytuacji finansowej, jednak czas trwania postępowania był dla niego dużym obciążeniem.

Upadłość konsumencka bez majątku - co to oznacza?

Upadłość konsumencka bez majątku ma swoje specyficzne implikacje. Dłużnicy, którzy nie posiadają żadnych aktywów, mogą przejść przez proces znacznie szybciej. Na przykład, w przypadku dłużnika, który nie ma żadnych nieruchomości ani wartościowych przedmiotów, postępowanie może zakończyć się w ciągu 6-8 miesięcy. Taki scenariusz oznacza, że dłużnik nie musi martwić się o likwidację majątku, co znacznie upraszcza sprawę.

Warto jednak pamiętać, że brak majątku nie oznacza braku zobowiązań. Dłużnik wciąż musi współpracować z sądem, dostarczając niezbędne dokumenty oraz informacje o swoich zobowiązaniach. W przypadku Pani Anny, jej proces przebiegł sprawnie, ponieważ była dobrze przygotowana i współpracowała z prawnikiem, co przyspieszyło cały proces. Dzięki temu mogła szybko wrócić do normalnego życia.

Upadłość konsumencka z majątkiem - jak to przebiega?

Proces upadłości konsumenckiej z majątkiem jest znacznie bardziej złożony niż w przypadku dłużników bez aktywów. Po ogłoszeniu upadłości, dłużnik musi złożyć pełną listę swojego majątku, który będzie podlegał likwidacji. Właściwe postępowanie upadłościowe może trwać od 1,5 roku do nawet 3 lat, w zależności od liczby posiadanych aktywów oraz złożoności sprawy. Likwidacja majątku odbywa się poprzez sprzedaż aktywów, a uzyskane środki są przeznaczane na zaspokojenie wierzycieli.

W przypadku, gdy dłużnik posiada nieruchomości, proces może być jeszcze bardziej czasochłonny. Na przykład, sprzedaż mieszkania wymaga przeprowadzenia odpowiednich procedur, co może wydłużyć czas trwania całego postępowania. Dodatkowo, dłużnik ma możliwość ustalenia planu spłaty, który może trwać maksymalnie 36 miesięcy w przypadku braku winy dłużnika. W przeciwnym razie, jeśli dłużnik doprowadził do niewypłacalności z własnej winy, plan spłaty może trwać do 84 miesięcy. Warto podkreślić, że współpraca z syndykiem oraz dostarczanie wymaganych dokumentów w terminie mogą znacząco przyspieszyć cały proces.

Czytaj więcej: Co się dzieje z pracownikami, gdy firma ogłasza upadłość?

Typowe błędy i nieporozumienia dotyczące czasu trwania upadłości

Wokół tematu upadłości konsumenckiej krąży wiele mitów i nieporozumień, które mogą wprowadzać w błąd osoby rozważające ten krok. Jednym z najczęstszych błędów jest przekonanie, że upadłość zawsze trwa kilka lat. W rzeczywistości, czas trwania procesu może wynosić od kilku miesięcy do kilku lat, w zależności od sytuacji dłużnika. Wiele osób myśli również, że brak majątku automatycznie skraca czas postępowania do minimum, ale w praktyce może to zająć od 6 do 18 miesięcy.

Innym powszechnym mitem jest przekonanie, że wszystkie długi zostaną umorzone natychmiast po ogłoszeniu upadłości. W rzeczywistości, proces ten wymaga czasu, a dłużnik musi przejść przez odpowiednie etapy, w tym ustalenie planu spłaty. Warto również zaznaczyć, że niektóre długi, takie jak alimenty czy grzywny, nie podlegają umorzeniu w ramach upadłości. Zrozumienie tych faktów jest kluczowe dla osób, które chcą uniknąć rozczarowania i nieporozumień w trakcie procesu.

- Mit 1: Upadłość zawsze trwa kilka lat.

- Mit 2: Brak majątku skraca czas postępowania do minimum.

- Mit 3: Wszystkie długi zostaną umorzone natychmiast po ogłoszeniu upadłości.

- Mit 4: Upadłość jest jedynym rozwiązaniem wszystkich problemów finansowych.

- Mit 5: Po ogłoszeniu upadłości nie można uzyskać kredytu przez wiele lat.

Jak przygotować się na życie po upadłości konsumenckiej?

Po zakończeniu procesu upadłości konsumenckiej, kluczowe jest, aby dłużnicy skupili się na odbudowie swojej sytuacji finansowej. Warto zacząć od stworzenia realistycznego budżetu, który pomoże w zarządzaniu wydatkami i oszczędzaniu na przyszłość. Osoby, które przeszły przez upadłość, powinny również rozważyć zbudowanie pozytywnej historii kredytowej, co może obejmować regularne spłacanie małych pożyczek lub korzystanie z karty kredytowej z niskim limitem, aby pokazać zdolność do odpowiedzialnego zarządzania finansami.

Dodatkowo, warto zainwestować czas w edukację finansową, aby lepiej rozumieć zasady działania kredytów, oszczędności i inwestycji. Uczestnictwo w kursach lub warsztatach dotyczących finansów osobistych może pomóc w uniknięciu błędów, które doprowadziły do wcześniejszej niewypłacalności. Warto również skorzystać z porad specjalistów, takich jak doradcy finansowi, którzy mogą dostarczyć cennych wskazówek dotyczących planowania przyszłości finansowej po zakończeniu upadłości.