Kluczowe wnioski:

- Najniższe oprocentowanie kredytu hipotecznego w sierpniu 2025 roku wynosi 5,98% w Santander Bank.

- Drugie miejsce zajmuje BNP Paribas Bank z oprocentowaniem 6,20%.

- Oprocentowanie dotyczy kredytu na 592 000 zł, na 25 lat, przy LTV 80%.

- Wybór banku powinien być oparty na dokładnym porównaniu ofert oraz zrozumieniu czynników wpływających na oprocentowanie.

- Warto również ocenić swoją zdolność kredytową przed złożeniem wniosku, aby uzyskać najlepsze warunki.

Jak znaleźć bank z najniższym oprocentowaniem kredytu hipotecznego?

Aby znaleźć bank z najniższym oprocentowaniem kredytu hipotecznego, warto skorzystać z różnych narzędzi i zasobów dostępnych w Internecie. Wiele stron internetowych oferuje możliwość porównania ofert kredytów hipotecznych, co pozwala na szybkie zorientowanie się, które banki oferują najkorzystniejsze warunki. Warto również zasięgnąć opinii znajomych lub rodziny, którzy mogą polecić sprawdzone instytucje finansowe.

Ważnym krokiem jest również zapoznanie się z rankingami kredytów hipotecznych. Dzięki nim można łatwo zidentyfikować banki, które oferują najlepsze oprocentowanie kredytu hipotecznego. Pamiętaj, że oprocentowanie to nie wszystko; warto również zwrócić uwagę na inne warunki, takie jak LTV, czas spłaty oraz dodatkowe opłaty.

Porównanie aktualnych ofert kredytów hipotecznych w bankach

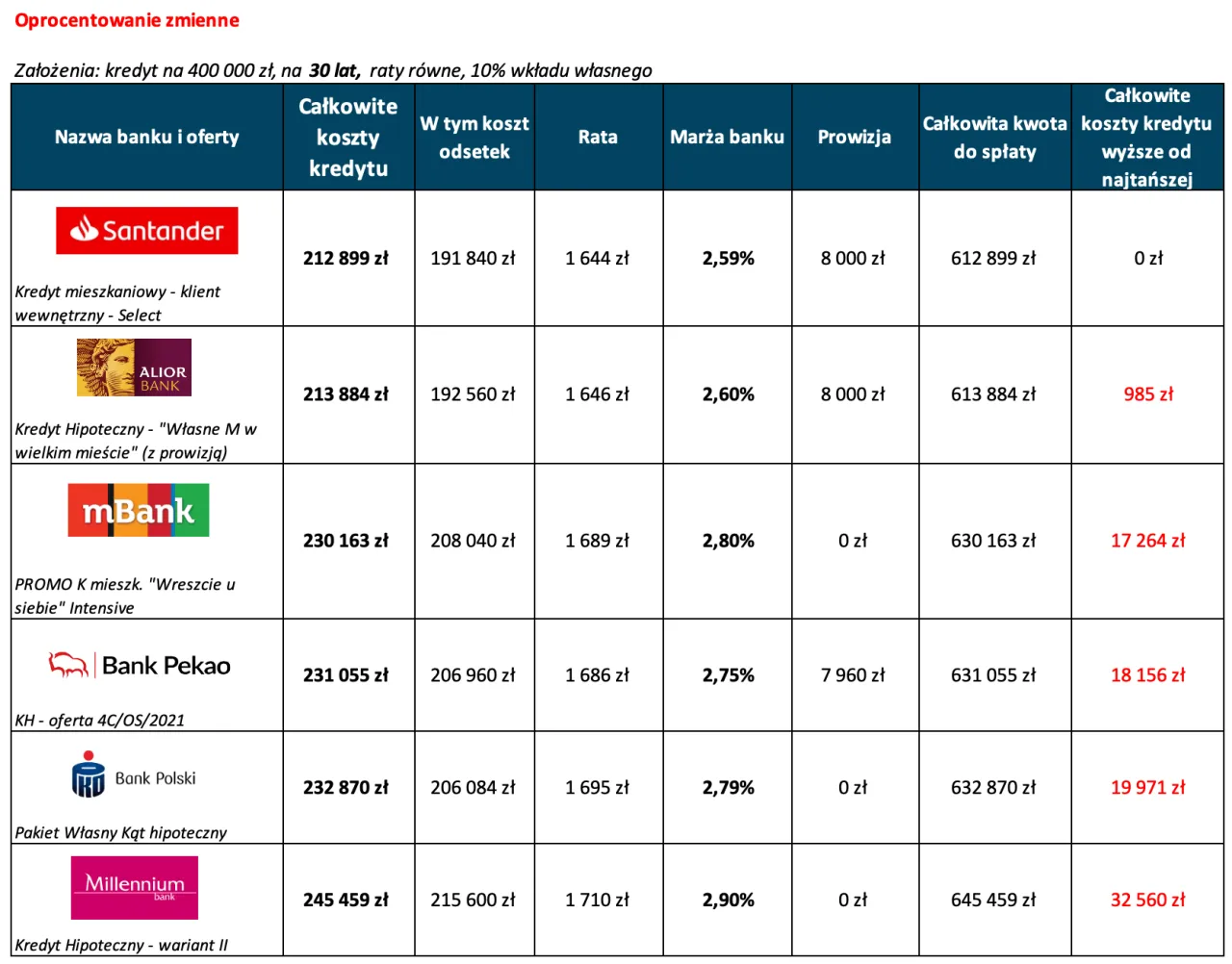

W Polsce dostępnych jest wiele ofert kredytów hipotecznych, które różnią się oprocentowaniem i warunkami. Aby dokonać szczegółowego porównania aktualnych ofert, warto skorzystać z tabel, które zestawiają najważniejsze informacje dotyczące poszczególnych banków. Poniżej przedstawiamy przykładową tabelę z pięcioma bankami oraz ich oprocentowaniem i warunkami kredytów.

| Bank | Oprocentowanie | Kwota kredytu | Okres spłaty |

| Santander Bank | 5,98% | 592 000 zł | 25 lat |

| BNP Paribas Bank | 6,20% | 600 000 zł | 30 lat |

| mBank | 6,50% | 500 000 zł | 20 lat |

| PKO BP | 6,10% | 550 000 zł | 25 lat |

| ING Bank Śląski | 6,30% | 620 000 zł | 30 lat |

Kluczowe czynniki wpływające na oprocentowanie kredytu hipotecznego

Oprocentowanie kredytu hipotecznego zależy od kilku kluczowych czynników, które mogą znacząco wpłynąć na całkowity koszt kredytu. Po pierwsze, kwota kredytu ma duże znaczenie; im wyższa kwota, tym wyższe mogą być odsetki, ponieważ banki często stosują różne stawki dla różnych progów kwotowych. Po drugie, profil kredytobiorcy jest istotny. Banki oceniają zdolność kredytową na podstawie historii kredytowej, dochodów oraz stabilności zatrudnienia. Klienci z lepszą historią kredytową mogą liczyć na korzystniejsze warunki.

Nie można również zapominać o warunkach ekonomicznych, które wpływają na stopy procentowe w kraju. Wysoka inflacja lub zmiany w polityce monetarnej mogą prowadzić do wzrostu oprocentowania kredytów hipotecznych. Zrozumienie tych czynników pomoże w podjęciu lepszej decyzji przy wyborze oferty kredytowej, a także w ocenie, który bank ma najniższe oprocentowanie kredytu hipotecznego.

Oprocentowanie a LTV - co musisz wiedzieć?

W przypadku kredytów hipotecznych, wskaźnik LTV (loan-to-value) odgrywa kluczową rolę w ustalaniu oprocentowania. LTV to stosunek kwoty kredytu do wartości nieruchomości. Im wyższy LTV, tym większe ryzyko dla banku, co często przekłada się na wyższe oprocentowanie. Na przykład, kredytobiorcy z LTV wynoszącym 90% mogą otrzymać gorsze warunki niż ci z LTV na poziomie 80%. Dlatego warto starać się o niższy LTV, aby uzyskać korzystniejsze oprocentowanie.

Różnice w oprocentowaniu mogą być znaczące. Na przykład, jeśli bank oferuje oprocentowanie 5,98% dla LTV 80%, to dla LTV 90% może to być już 6,50%. Taki wzrost oprocentowania może znacząco wpłynąć na całkowity koszt kredytu, dlatego warto planować wysokość wkładu własnego i starać się o jak najniższy wskaźnik LTV.

Różnice w okresach spłaty i ich wpływ na całkowity koszt

Okres spłaty kredytu hipotecznego ma istotny wpływ na całkowity koszt kredytu. Krótsze okresy spłaty, na przykład 15 lat, zwykle wiążą się z niższym oprocentowaniem, ale wyższe miesięcznymi ratami. Z kolei dłuższe okresy, takie jak 30 lat, mogą oznaczać niższe raty, ale wyższe całkowite koszty odsetek. Wybór odpowiedniego okresu spłaty powinien być dostosowany do możliwości finansowych kredytobiorcy oraz jego długoterminowych planów.

Przykładowo, kredyt na 500 000 zł z oprocentowaniem 5,98% na 15 lat może kosztować 1 500 zł miesięcznie, podczas gdy ten sam kredyt na 30 lat przy tym samym oprocentowaniu może wynosić tylko 1 200 zł miesięcznie. Jednak całkowity koszt kredytu na 30 lat będzie znacznie wyższy z powodu dłuższego okresu spłaty. Dlatego warto dokładnie przeanalizować, co jest dla nas korzystniejsze.

| Okres spłaty | Miesięczna rata | Całkowity koszt kredytu |

| 15 lat | 1 500 zł | 270 000 zł |

| 30 lat | 1 200 zł | 430 000 zł |

Jak wybrać najlepszy kredyt hipoteczny dla siebie?

Wybór najlepszego kredytu hipotecznego to kluczowy krok w procesie zakupu nieruchomości. Aby podjąć świadomą decyzję, warto dokładnie analizować oferty różnych banków oraz dostosować wybór do swoich indywidualnych potrzeb. Rozpocznij od określenia, jakie są Twoje możliwości finansowe i jakie warunki kredytu będą dla Ciebie najbardziej korzystne. Zwróć uwagę na oprocentowanie, ale także na inne aspekty, takie jak dodatkowe opłaty, warunki spłaty czy wymagany wkład własny.

Ważne jest również, aby przeanalizować swoje potrzeby i oczekiwania. Zastanów się, czy preferujesz stałe oprocentowanie, czy zmienne, oraz jak długo planujesz spłacać kredyt. Warto również skonsultować się z doradcą finansowym, który pomoże Ci w zrozumieniu złożonych warunków umowy oraz wskaże najlepsze opcje dostępne na rynku. Pamiętaj, że odpowiednie przygotowanie i analiza ofert mogą znacząco wpłynąć na finalny koszt kredytu hipotecznego.Wskazówki dotyczące analizy ofert kredytów hipotecznych

Podczas analizy ofert kredytów hipotecznych, kluczowe jest zwrócenie uwagi na kilka istotnych elementów. Po pierwsze, oprocentowanie jest jednym z najważniejszych czynników, ale nie jedynym. Sprawdź także, jakie są dodatkowe opłaty, takie jak prowizje czy ubezpieczenia. Kolejnym istotnym punktem jest okres spłaty, który wpływa na wysokość miesięcznych rat oraz całkowity koszt kredytu. Ważne jest również, aby zrozumieć warunki dotyczące przedterminowej spłaty kredytu, ponieważ mogą one wpłynąć na Twoją elastyczność finansową w przyszłości.

- Oprocentowanie - sprawdź, czy jest stałe czy zmienne.

- Dodatkowe opłaty - zwróć uwagę na prowizje i ubezpieczenia.

- Okres spłaty - wybierz odpowiedni czas, który odpowiada Twoim możliwościom finansowym.

- Warunki przedterminowej spłaty - zrozum, jakie są zasady związane z wcześniejszą spłatą kredytu.

Jak ocenić swoją zdolność kredytową przed złożeniem wniosku?

Ocena zdolności kredytowej jest kluczowym krokiem przed złożeniem wniosku o kredyt hipoteczny. Aby to zrobić, zacznij od analizy swojej sytuacji finansowej, w tym dochodów, wydatków oraz istniejących zobowiązań. Banki oceniają zdolność kredytową na podstawie Twojej historii kredytowej oraz stosunku dochodów do wydatków, znanego jako wskaźnik DTI (debt-to-income). Im lepsza Twoja historia kredytowa i niższy wskaźnik DTI, tym większe szanse na uzyskanie korzystnych warunków kredytowych.

Warto również sprawdzić swój raport kredytowy, aby upewnić się, że nie ma w nim błędów, które mogłyby wpłynąć na Twoją zdolność kredytową. Jeśli zauważysz jakiekolwiek nieprawidłowości, skontaktuj się z odpowiednimi instytucjami, aby je wyjaśnić. Dodatkowo, możesz poprawić swoją zdolność kredytową, spłacając zaległe zobowiązania i unikając nowych długów przed złożeniem wniosku. Im lepsza Twoja sytuacja finansowa, tym większa szansa na uzyskanie kredytu hipotecznego z najniższym oprocentowaniem.

Czytaj więcej: Jak zmienić limit Pekao i uniknąć problemów z transakcjami

Jak wykorzystać technologie do oceny zdolności kredytowej?

W dzisiejszych czasach, technologia odgrywa kluczową rolę w procesie oceny zdolności kredytowej. Wiele aplikacji i platform online oferuje narzędzia, które pozwalają na szybkie obliczenie zdolności kredytowej na podstawie wprowadzonych danych finansowych. Dzięki tym rozwiązaniom możesz na bieżąco monitorować swoją sytuację finansową oraz otrzymywać spersonalizowane porady dotyczące poprawy swojej zdolności kredytowej. To nie tylko ułatwia proces aplikacji o kredyt hipoteczny, ale także pozwala na lepsze zarządzanie finansami osobistymi.

Dodatkowo, analiza danych z takich aplikacji może pomóc w identyfikacji obszarów, które wymagają poprawy, na przykład poprzez wskazanie, które wydatki można ograniczyć lub jakie długi należy spłacić w pierwszej kolejności. W miarę jak technologia rozwija się, coraz więcej banków i instytucji finansowych korzysta z zaawansowanych algorytmów do oceny ryzyka kredytowego, co sprawia, że proces ten staje się bardziej przejrzysty i dostępny dla klientów. Warto zainwestować czas w naukę korzystania z tych narzędzi, aby zwiększyć swoje szanse na uzyskanie kredytu hipotecznego z najniższym oprocentowaniem.